Zentrale

BUSINESS EXPERTS YOU CAN RELY ON

Unternehmensberatung

Als Unternehmer ergeben sich regelmäßig Situationen, in denen der Rat und die Unterstützung eines externen Experten vorteilhaft sein kann. Kontaktieren Sie uns und erfahren Sie mehr über unsere Leistungen!

Unternehmensentwicklung

Die strategische Weiterentwicklung von Unternehmen, Unternehmenskauf und -verkauf bedürfen viel Erfahrung und ein erfahrenes Team. Die Zusammenarbeit mit Experten zahlt sich aus. Unser Team unterstützt Sie hierbei umfassend!

IPO

Die Vorbereitung und Umsetzung eines klassischen Börsengangs (IPO) ist ein komplexer Prozess, der viel Erfahrung & ein Netzwerk aus Experten erfordert. Wir beraten und begleiten Sie über alle Phasen. Erfahren Sie mehr über unsere Leistungen!

ÜBER UNS

GLOBAL NETWORK & CONSULTANCY

VICO GLOBAL besteht aus einem Netzwerk von Experten und Investoren mit unterschiedlichen Schwerpunkten. Als Unternehmensberatung steht VICO GLOBAL EUROPE GmbH seinen Kunden als Ansprechpartner in Europa zur Verfügung und koordiniert Projekte unter Einbindung geeigneter Netzwerkpartner aus unterschiedlichen Aufgabenbereichen und Regionen. Regionale Schwerpunkte unserer Tätigkeit bilden Europa, die Staaten des Golf-Kooperationsrat (GCC) sowie ASEAN, CHINA und AUSTRALIEN. Das VICO-Netzwerk setzt sich aus international erfahreren Beratern, Investoren, Familyoffices und Anwälten zusammen . Jeder verfügt über internationale Erfahrungen und diese Expertise stellen wir unseren Kunden im Rahmen von Beratungsleistungen zur Verfügung.

Sie haben Interesse an unseren Leistungen oder möchten mit uns arbeiten? Kontaktieren Sie uns!

UNTERNEHMENSENTWICKLUNG

Im Zuge des Unternehmenszyklus werden Unternehmer vor Herausforderungen gestellt, die nicht das regelmäßige Tagesgeschäft betreffen. In diesen Situationen wird sich der Rat eines erfahrenen Partners auszahlen, der Routine in diesen Abläufen hat und Ihnen als Sparingspartner zur Seite steht. Unser Tagesgeschäft ist es, Sie bei diesen Herausforderungen zu unterstützen!

Folgende Leistungsbereiche bieten wir an:

- M&A TRANSAKTIONEN (Unternehmenskauf & Unternehmensverkauf)

- UNTERNEHMENSBEWERTUNG

- STRATEGISCHE UNTERNEHMENSENTWICKLUNG

- AUSWAHL & VERHANDLUNG MIT STRATEGISCHEN PARTNERN & INVESTOREN

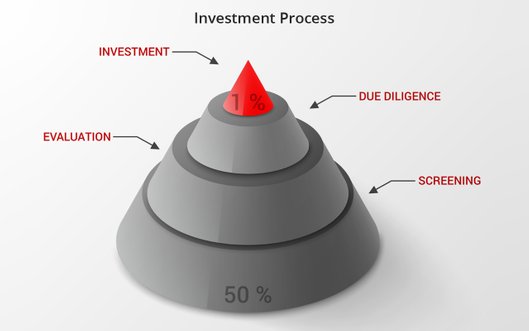

Unser Beratungangebot ist modular und umfassend strukturiert und wir decken alle relevanten Phasen in diesen komplexen Situationen ab und binden bei Bedarf weitere Experten in das Team ein:

- VORBEREITUNG: Der Erfolg von M&A Transaktionen baut auf einer gründlichen Vorbereitung auf. Sie bildet das Fundament für die kommenden Phasen. Neben der Definition Ihrer Akquisitions- und Verhandlungsziele, Festlegung einer konsistenten Akquisitionsstrategie und -kriterien, raten wir unseren Mandanten, alle möglichen Handlungsoptionen sorgfältig zu sondieren und definieren anschließend mit Ihnen einen klar strukturierten Fahrplan für den weiteren Prozess.

- SCREENING & ANSPRACHE: Die Ansprache und Qualifizierung geeigneter Verhandlungspartner erfolgt auf der Grundlage von sog. LONG/SHORTLISTS, in denen die potentiellen Verhandlungspartner bereits priorisiert sind. Nur mit qualifizierten Parteien werden anschließend Vertraulichkeitsvereinbarungen (NDA) und Absichterklärungen (LOI) abgeschlossen, bevor Ihre Identität preisgegeben wird.

- DUE DILLIGENCE/BEWERTUNGEN: Mit der Bewertung und Durchführung der Due Dilligence stellen Sie potentiellen Vertragspartnern sensible Daten zur Verfügung. Wir beraten und unterstützen Sie sowohl bei der Erstellung, als auch bei der Umsetzung der DD, um sicherzustellen, dass mit diesem sensiblen Datenmaterial auch vorsichtig umgegangen wird und auf der anderen Seite eine reibungslose Bewertung seitens der Kaufinteressenten durchgeführt werden kann.

- VERHANDLUNG: Der Abschluss des Prozesses bildet in der Regel die Verhandlung. Die geeignete Strategie, eine realistische Einschätzung des Verhandlungsverlaufes und der -ergebnisse sind mindestens gleichbedeutend mit den Faktoren PREIS & KONDITIONEN. Für viele Mandaten steht klar der PREIS im Vordergrund, wir möchten Ihnen jedoch aus unserer Erfahrung aufzeigen, dass insbesondere geeignete Konditionen und auch die Strategie einen sehr wichtigen Einfluß auf das Verhandlungsergebnis haben! Wir unterstützen Sie hier auf der gesamten Bandbreite mit unserer Erfahrung und unserem Netzwerk. Hierbei zählen die Vorbereitungen der Verhandlung genauso so zu unserem Leistungsumfang wie die Unterstützung bei der Verhandlungsführung. Auch die Aufrechterhaltung der Kommunikation mit allen verhandlungsrelevanten Parteien und Analyse der einzelnen Verhandlungsparter zählt zu wichtigen Aspekten, die den Ausgang der Verhandlung positiv beeinflussen können.

BÖRSENGANG - IPO

Sie tragen sich mit dem Gedanken, Ihr Geschäftsmodell durch eine Börsennotierung auszuweiten oder möchten sondieren, ob diese Option für Ihr Geschäftsmodell geeignet ist?

Ein Börsengang birgt für das Geschäftsmodell und den Unternehmer viele Chancen, ist aber auf der anderen Seite ein komplexer Prozess . Durch die Dauer und Komplexität ist es umso wichtiger, dieses Vorhaben mit einem erfahrenem Team umzusetzen, das über umfassende Expertise und das Netzwerk an erfahrenen Experten verfügt. Nur so behalten Sie jederzeit den Überblick .

Sprechen Sie uns an und wir Informieren Sie über unsere Möglichkeiten.

PRE-IPO

ca 12-18 Monate

Unser Team analysiert alle Prozesse und bereitet Sie umfassend auf den Börsengang vor.

PRE-IPO

ca 12-18 Monate

Unser Team analysiert alle Prozesse und bereitet Sie umfassend auf den Börsengang vor. Hierzu zählen u.a. folgende Aufgaben:

- Allgemeine Analyse der Börsenfähigkeit

- Erstellung aller relevanten Analysen (Markt, Wettbewerb, Finanzlage & Planung, SWOT-Analyse, Unternehmensbewertung)

- IPO-Roadmap

- Bewertung des Börsenumfeldes

- Erstellung des Factbooks und der Unternehmensdarstellung

IPO

6-9 Monate

Der Kernprozess sollte effizient und mit erfahrenen Experten gestaltet sein.

Hier unterstützt Sie das IPO-Team vollumfänglich bei allen einzelnen Aspekten.

IPO

6-9 Monate

Der Kernprozess sollte effizient und mit erfahrenen Experten gestaltet sein.

Hier unterstützt Sie das IPO-Team vollumfänglich bei allen einzelnen Aspekten.

- Festlegung des Börsenplatzes/Marktsegmentes

- Strukturierung des Angebotes

- Preisbildung

- Erstellung des Zulassungsprospektes und Aufbereitung aller relavanten Informationen für die Aufsichtsbehörde

- Koordination der Legal & Financial Due Dilligence

- Auswahl des Syndikats (Konsortialführer, Banken, Investoren)

- Roadshow & Investorenmeeting

POST-IPO

Jahre

Nach dem Going Public ist es notwendig, regelmäßig alle relevanten Stakeholder mit den notwendigen Informationen zu versorgen.

POST-IPO

Jahre

Nach dem Going Public ist es notwendig regelmäßig alle relevanten Stakeholder mit den notwendigen Informationen zu versorgen.

Wir unterstützen Sie hier z.B.

- im Aufbau eines eigenen INVESTORRELATION Teams sowie

- bei der notwendigen Kommunikation.

Kontaktieren Sie uns

Für Terminanfragen oder weitere Informationen zu unseren Leistungen und Services, kontaktieren Sie uns gerne per E-Mail oder über folgendes Kontaktformular